Les banques ont répondu aux vœux du Roi Mohammed VI de plafonner à 2 % le taux d’intérêt qui sera appliqué aux bénéficiaires du programme intégré d’appui et de financement des entreprises qui a été présenté au Souverain, lundi dernier au Palais Royal à Rabat, ce qui représente le plus bas taux jamais appliqué au Maroc.

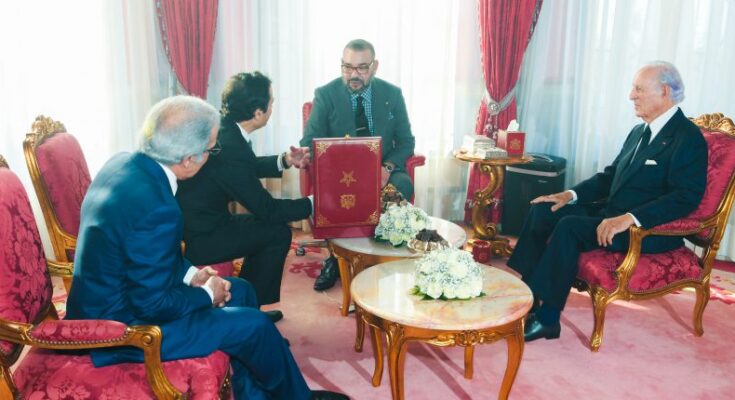

Un communiqué conjoint du ministère de l’économie, des finances et de la réforme de l’administration, de Bank Al-Maghrib et du Groupement professionnel des banques du Maroc GPBM, précise qu’au cours de l’audience Royale accordée au ministre de l’économie, des finances et de la réforme de l’administration, au Wali de Bank Al Maghrib et au président du GPBM, lundi 27 janvier au Palais Royal de Rabat, le Souverain a fortement émis le souhait que le taux d’intérêt bancaire ne dépasse pas 2%, afin que ce programme soit réaliste et qu’il impacte positivement les populations et catégories ciblées.

La fixation du niveau de ces taux doit être de nature à contribuer à promouvoir l’entreprenariat, à créer de l’emploi et à marquer progressivement une rupture dans la perception et dans les mentalités en rapport avec le crédit bancaire.

Le secteur bancaire sera appuyé par plusieurs mesures et dispositions telles que la mise en place d’un mécanisme de refinancement illimité de la part de Bank Al Maghrib, l’application par cette même institution d’un taux préférentiel dans le cadre de ce programme ou encore le relèvement du taux de garantie, poursuit le communiqué conjoint.

De plus, Sa Majesté le Roi a donné Ses Hautes instructions pour que le Fonds Hassan II mette à la disposition du Fonds d’appui au financement de l’entreprenariat un montant de 2 Milliards de DH sans intérêt, destiné au monde rural, soit le quart du montant global du fonds, en vue d’obtenir des taux encore plus préférentiels pour ce segment, ajoute le communiqué.

S’agissant particulièrement du monde rural le plafond sera de 1,75 % et ce malgré le « risque crédit » plus élevé du fait de l’étroitesse du marché, la sensibilité aux aléas climatiques et aux fortes variations des prix des produits agricoles ; mesure qui favorisera l’émergence plus rapide d’une classe moyenne rurale, conclut la même source.