Avec la mise en place d’un cadre juridique et légal du marché de la titrisation, les attentes sont grandes. Pour rappel, l’introduction de la titrisation au Maroc ne se fera qu’en 1999. Et il va falloir attendre environ quatre ans avant que celle-ci ne rentre en vigueur.

Avec la mise en place d’un cadre juridique et légal du marché de la titrisation, les attentes sont grandes. Pour rappel, l’introduction de la titrisation au Maroc ne se fera qu’en 1999. Et il va falloir attendre environ quatre ans avant que celle-ci ne rentre en vigueur.

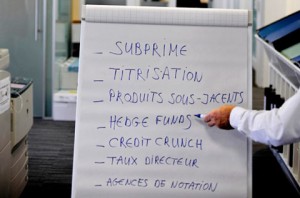

Au départ, la titrisation ne concerne que les créances hypothécaires. Aujourd’hui elle comprend les créances commerciales, les crédits de la TVA, les crédits immobiliers, les crédits à la consommation, etc. Une autre nouveauté introduite par la mise en place d’un cadre juridique est celle de l’élargissement des utilisateurs de la titrisation aux grandes entreprises de divers secteurs d’activité : banques, établissements publics, sociétés de financement, les entreprises d’assurances et de réassurances, etc.

Durant la dernière décennie, seules trois opérations de titrisation ont eu lieu. Cela dit, bien que le marché de la titrisation n’en soit encore qu’à un stade embryonnaire, celui-ci présente de grandes perspectives d’évolution.

En effet, comme le soutient le PDG de Maghreb Titrisation, Hicham Karzazi, il existe un nombre non négligeable d’entreprises qui s’intéressent de près à la question. Certaines d’entre elles auraient même effectué des études de faisabilité au moment où d’autres, à un stade légèrement plus avancé, seraient sur le point de passer à l’acte. Plusieurs réalisations sont attendues. Celles-ci concernent principalement la création par la Banque Centrale Populaire d’un fonds d’un montant de 1,5 milliards de dirhams et la mise en place par l’ONE du fond de titrisation Titrit. Ce dernier est un fonds de placement commun en titrisation qui devrait permettre à l’ONE de financer, en plusieurs phases, l’acquisition de créances commerciales présentant un moindre risque de celui de l’ONE. A noter que ces deux projets, fort ambitieux, n’ont toujours pas vu le jour.

Néanmoins l’optimisme est de mise chez les opérateurs. Ces derniers estiment en effet, qu’il existe un certain nombre de facteurs susceptible de booster le recours à la titrisation. Il s’agit, entre autres, du renforcement de la pression sur la liquidité, de la montée des exigences relatives au facteur risque ou encore à la solvabilité. L’intérêt que témoignent certains investisseurs à l’égard des produits à rendement élevé serait également de nature à encourager le mouvement de titrisation. Un ensemble de facteurs qui font de la titrisation à la fois un outil de gestion et une alternative de financement beaucoup plus avantageuse que certains emprunts bancaires. En plus de la capacité des entreprises à opérer une titrisation de certains de leurs actifs non liquides et reporter les risques sur d’autres investisseurs.

L’autre info Maroc